Segredo da Construção:

Preparar Bem as Bases

Desempenho operacional,

econômico e financeiro

Desempenho operacional

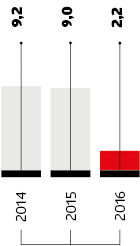

Mineral Crisotila

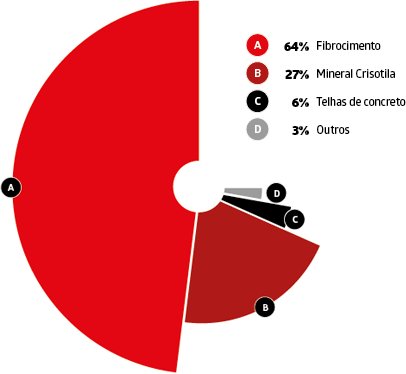

As vendas do mineral totalizaram 182,6 mil toneladas em 2016, inferiores em 25,8% frente a 2015. No mesmo período comparativo, as vendas internas apresentaram redução de 28,0%, em função da menor participação da fibra crisotila no processo industrial e da retração do setor de materiais de construção. Já o mercado externo apresentou queda de 22,8%, devido a uma agressiva política de preços praticada pelas mineradoras da Rússia e Cazaquistão e da maior competividade das telhas metálicas em importantes mercados do continente asiático.

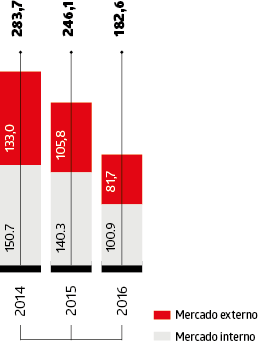

Fibrocimento

Em 2016, as vendas de fibrocimento atingiram 770,9 mil toneladas, 4,5% menor em relação a 2015, decorrente da retração do mercado de materiais de construção devido a fatores como desemprego, menor distribuição de renda, altos juros e maior rigidez na concessão de crédito, inibindo o consumo de materiais tanto para reformas quanto para novas construções.

A Eternit manteve a liderança no mercado brasileiro de fibrocimento, em 2016, com participação de aproximadamente 30%.

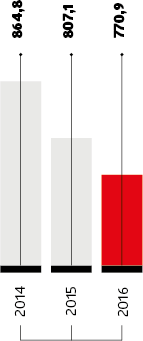

Telhas de concreto

Foram vendidas 26,9 milhões de peças, em 2016, 17,4% inferior quando comparado ao ano de 2015, decorrentes, principalmente, do adiamento das obras pelos consumidores de média e alta renda, consequência da falta de confiança dos consumidores e das incertezas com a economia.

A Tégula manteve a liderança no mercado brasileiro de telhas de concreto com participação de aproximadamente 22%, em 2016. Em 15/02/2017, foi aprovada, pelo Conselho de Administração, a reestruturação das unidades produtivas da controlada Tégula Soluções para Telhados Ltda.

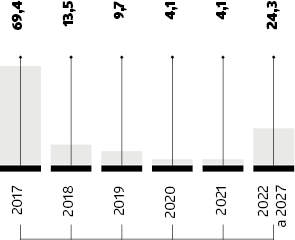

(mil t)

(mil t)

(milhões de peças)

Desempenho

econômico-financeiro

DMA - Desempenho Econômico

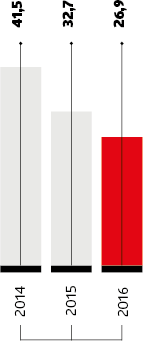

Receita Líquida

Consolidada

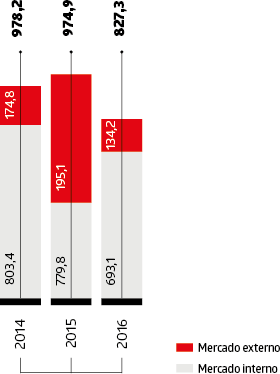

Em 2016, a receita líquida consolidada atingiu R$ 827,3 milhões, 15,1% inferior ao mesmo período de 2015. As exportações somaram R$ 134,2 milhões, redução de 31,2% em relação a 2015, decorrente do menor volume de vendas e da redução do preço em dólar para fazer frente à forte concorrência, compensado parcialmente pela valorização de 4,7% do dólar frente ao real (comparação entre PTAX médio do período). Já as vendas no mercado interno totalizaram R$ 693,1 milhões, redução de 11,1%, devido, principalmente, a menores volumes de vendas em seus segmentos de atuação e maior comercialização de um mix popular, neutralizadas pelo aumento de preço do mineral crisotila.

(R$ mihões)

Custo dos Produtos Vendidos

No ano de 2016, o custo dos produtos vendidos consolidado totalizou R$ 564,1 milhões, 5,7% inferior ao valor registrado em 2015, devido, principalmente, aos menores volumes de vendas de seus segmentos de atuação, que foram parcialmente neutralizados por pressões de custos decorrentes de inflação (principalmente mão de obra) e menor utilização da capacidade instalada. Como consequência, a margem bruta retraiu 7 p.p. em relação ao ano anterior, encerrando o ano em 32%.

Despesas Operacionais

As despesas operacionais totais de 2016 somaram R$ 223,0 milhões, redução de 13,2% frente à 2015, sendo as principais variações:

• Despesas com vendas: redução de 7,1% devido à retração das vendas em seus segmentos de atuação e adequação da estrutura comercial.

• Despesas gerais e administrativas: inferior em 15,0%, pelas ações do programa de redução estruturada de despesas, bem como menores gastos com provisão para participação nos resultados da Companhia face aos resultados do exercício social de 2016.

• Outras (despesas) receitas operacionais: referem-se a gastos não recorrentes no decorrer do ano, relacionados: (i) ao pagamento das custas processuais para o ingresso de recurso ordinário nos autos das Ações Civis Públicas ajuizadas em São Paulo; (ii) aos gastos com paradas excepcionais (ociosidade fabril); e (iii) à contribuição adicional para o encerramento do plano de previdência privada da mineradora. Todos foram compensados, parcialmente, por créditos extemporâneos de PIS/COFINS de exercícios anteriores.

Despesas Operacionais

Em r$ mil |

2016 |

2015 |

2014 |

|---|---|---|---|

Despesas com vendas |

(106.593) |

(114.704) |

(116.528) |

Despesas gerais e administrativas |

(100.661) |

(118.405) |

(122.465) |

Outras (despesas) receitas operacionais |

(15.736) |

(23.844) |

(3.810) |

Total |

(222.990) |

(256.953) |

(242.803) |

Perda estimada por não recuperabilidade de ativos e provisão para reestruturação

Face a reestruturação da controlada Tégula Soluções para Telhados Ltda., aprovada em 15 de fevereiro de 2017, a Companhia registrou perda estimada de seus ativos, sem efeito caixa, no valor de R$ 11,7 milhões referente ao encerramento das atividades produtivas das fábricas de Frederico Westphalen/RS, Içara/SC, Anápolis/GO, São José do Rio Preto/SP e Camaçari/BA.

Adicionalmente, foram registradas: (i) perda estimada pela recuperabilidade de ativos desse segmento, sem efeito caixa, no valor de R$ 3,8 milhões referente ao teste de recuperabilidade do ágio e outros ativos não circulantes; e (ii) provisão para reestruturação e desmobilização desses ativos no valor de R$ 2,6 milhões.

Resultado da

Equivalência Patrimonial

O resultado de equivalência patrimonial refere-se ao resultado da fábrica de louças sanitárias no Estado do Ceará, a joint venture Companhia Sulamericana de Cerâmica (CSC). No ano de 2016, o resultado de equivalência patrimonial foi negativo em R$ 29,3 milhões ante resultado negativo de R$ 27,7 milhões no mesmo período no ano anterior, devido à preferência de comercialização de produtos de menor valor agregado face à atual situação econômica do País.

Apesar do progresso industrial do site – com melhoria continua nos indicadores de produtividade e um portfólio mais diversificado que tem o objetivo de melhorar a rentabilidade do negócio –, seu resultado ainda reflete o momento econômico enfrentado pelos clientes, que consomem, principalmente, itens de baixo valor agregado.

Resultado

Financeiro Líquido

No ano de 2016, o resultado financeiro líquido – despesa líquida de R$ 20,5 milhões – foi menor em 12,9% frente à despesa líquida registrada em 2015. Contribuiu para tal desempenho o menor efeito da variação cambial, tanto sobre valores a receber quanto a pagar em moeda estrangeira, face à política de não exposição da Companhia. Esse efeito foi parcialmente neutralizado pela redução dos rendimentos das aplicações financeiras, em função da menor disponibilidade de caixa, assim como maiores juros pagos sobre endividamento.

A estratégia de proteção para o risco de câmbio consiste na obtenção do hedge natural, ou seja, a busca do equilíbrio mensal dos ativos e passivos em moeda estrangeira entre as empresas do Grupo.

Resultado Financeiro Líquido

Em r$ mil |

2016 |

2015 |

2014 |

|---|---|---|---|

Despesas financeiras |

(71.235) |

(108.735) |

(52.674) |

Receitas financeiras |

50.742 |

85.209 |

(54.962) |

Resultado financeiro líquido |

(20.493) |

(23.526) |

(2.288) |

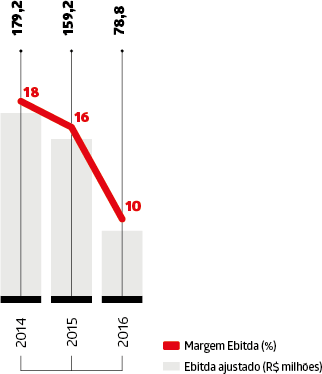

EBITDA Ajustado

No ano de 2016, o EBITDA ajustado totalizou R$ 78,8 milhões, com margem de 10%, o que indica redução de 50,5% e 6 pontos percentuais, respectivamente, em relação ao ano de 2015. A variação é explicada pelo menor volume de vendas, baixa utilização da capacidade industrial e redução das margens operacionais decorrente da comercialização de um mix com menor valor agregado. Visando minimizar os efeitos negativos no EBITDA ajustado, a Companhia tem concentrado esforços em reduzir as despesas operacionais recorrentes.

Reconciliação do EBITDA consolidado

Em r$ mil |

2016 |

2015 |

2014 |

|---|---|---|---|

(Prejuízo) lucro líquido |

(37.682) |

29.421 |

85.160 |

Imposto de renda e contribuição social |

9.955 |

39.196 |

44.924 |

Resultado financeiro líquido |

20.493 |

23.526 |

(2.288) |

Depreciação e amortização |

38.572 |

39.401 |

37.704 |

EBITDA1 |

31.338 |

131.544 |

165.500 |

Perda estimada por não recuperabilidade de ativos e provisão para reestruturação2 |

18.109 |

- |

- |

Resultado da equivalência patrimonial |

29.337 |

27.661 |

13.676 |

EBITDA ajustado3 |

78.784 |

159.205 |

179.176 |

1 Com o início das operações da joint venture Companhia Sulamericana de Cerâmica (CSC), o EBITDA consolidado contempla o seu resultado de acordo com o método da equivalência patrimonial e eventos não recorrentes, em linha com a instrução da Comissão de Valores Mobiliários nº 527 de 04 de outubro de 2012.

2 Referente à reestruturação da controlada Tégula Soluções para Telhados Ltda.

3 O EBITDA ajustado é um indicador utilizado pela Administração para analisar o desempenho econômico operacional nos negócios controlados integralmente pela Companhia, excluindo o resultado da equivalência patrimonial devido a CSC ser uma empresa de controle compartilhado (joint venture) e seus dados não serem consolidados, além dos eventos não recorrentes, sem efeito caixa.

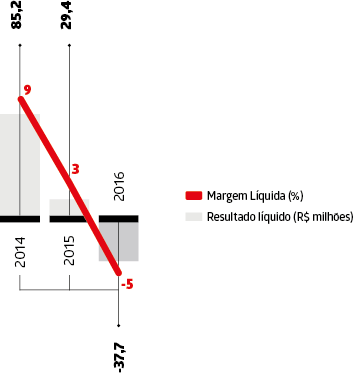

Resultado líquido

Em 2016, a Eternit registrou prejuízo de R$ 37,7 milhões e margem líquida negativa de 5% versus lucro líquido de R$ 29,4 milhões e margem líquida de 3% no ano de 2015, em função dos aspectos comentados no EBITDA ajustado, neutralizado, parcialmente, por um menor resultado financeiro líquido.

Endividamento

Em linha com a política de redução do endividamento, a Companhia encerrou o ano de 2016 com dívida líquida de R$ 117,2 milhões, redução de 19,1% frente a dívida líquida de 31 de dezembro de 2015, ocasionada por amortizações de empréstimos FINIMP1 e FINAME2 e da liquidação de contratos para capital de giro nas modalidades NCE3 e ACE4. No período, a dívida bruta da Eternit e de suas controladas somava R$ 125,1 milhões, principalmente, em função (i) dos títulos de CCB5, NCE e ACE; e (ii) de financiamentos para aquisição de máquinas e equipamentos.

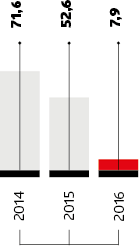

O caixa e equivalentes de caixa mais aplicações financeiras de curto prazo totalizavam R$ 7,9 milhões, sendo as aplicações financeiras remuneradas com uma taxa média ponderada de 106,2% da variação do CDI6.

A dívida em moeda estrangeira, em 31 de dezembro de 2016, estava 100% protegida naturalmente com as contas a receber das exportações do crisotila. Neste mesmo período, a origem da dívida era composta por: 63% moeda nacional e 37% moeda estrangeira.

1 FINIMP: Financiamento à Importação.

2 FINAME: Agência Especial de Financiamento Industrial

3 NCE: Nota de Crédito à Exportação

4 ACE: Adiantamento de Contrato de Exportação

5 CCB: Cédula de Crédito Bancário

6 CDI: Certificado de Depósito Interbancário

Endividamento

Em r$ mil |

2016 |

2015 |

2014 |

|---|---|---|---|

Dívida bruta - curto prazo |

69.428 |

90.307 |

88.946 |

Dívida bruta - longo prazo |

55.626 |

76.954 |

38.978 |

Total da dívida bruta |

125.054 |

167.261 |

127.924 |

Caixa e equivalentes de caixa |

(5.143) |

(5.578) |

(13.367) |

Aplicações financeiras de curto prazo |

(2.708) |

(16.734) |

(35.023) |

Dívida líquida |

117.203 |

144.949 |

79.534 |

EBITDA ajustado |

78.784 |

159.205 |

179.176 |

Dívida Líquida / EBITDA ajustado |

1,49 |

0,91 |

0,44 |

Dívida líquida / PL |

25,5% |

29,0% |

15,4% |

Do fluxo de amortização previsto para o ano de 2017, 66,4% está atrelado às contas a receber da exportação.

Valor Adicionado

G4-EC1

O valor adicionado do ano totalizou R$ 319,9 milhões, 35,8% menor em relação a 2015. Deste montante, foram destinados R$ 147,3 milhões aos colaboradores e R$ 128,8 milhões aos governos federal, estadual e municipal na forma de impostos e contribuições.

(R$ mihões)

Demonstrações de Valor Adicionado Consolidado

Em r$ mil |

2016 |

2015 |

|---|---|---|

Receitas |

1.049,3 |

1.218,8 |

Venda de mercadorias, produtos e serviços |

1.048,7 |

1.221,4 |

Outras receitas |

4,0 |

(0,1) |

Provisão para créditos de liquidação duvidosa |

(3,4) |

(2,5) |

Insumos adquiridos de terceiros |

(714,5) |

(746,6) |

Custos dos produtos, das mercadorias e serviços vendidos |

(470,8) |

(555,3) |

Materiais, energia, serviços de terceiros e outros |

(221,6) |

(185,8) |

Perda estimada não recuperação de ativos e provisão restruturação |

(18,1) |

- |

Outros descontos, abatimentos e doações |

(4,0) |

(5,5) |

Valor adicionado bruto |

334,8 |

472,2 |

Depreciação e amortização |

(38,6) |

(39,4) |

Valor adicionado líquido produzido pela entidade |

296,2 |

432,8 |

Receitas financeiras |

50,7 |

85,2 |

Resultado da equivalencia patrimonial |

(29,3) |

(27,6) |

Outras receitas |

2,3 |

7,5 |

Valor adicionado a distribuir |

319,9 |

497,9 |

Pessoal |

147,3 |

188,7 |

Impostos, taxas e contribuições |

128,8 |

150,3 |

Remuneração de capitais de terceiros |

81,5 |

129,5 |

Remuneração de capital próprio |

(37,7) |

29,4 |

Mercado

de Capitais

A Eternit possui registro em bolsa desde 1948 e, desde 2006, tem suas ações negociadas no Novo Mercado, nível máximo de governança corporativa da B3, sob o código ETER3, e faz parte de quatro índices de ações da B3, sendo: IGCX (Índice de Ações com Governança Corporativa Diferenciada), IGNM (Índice Governança Corporativa – Novo Mercado), INDX (Índice do Setor Industrial) e ITAG (Índice de Ações com Tag Along Diferenciado).

Com capital pulverizado, sem acordo de acionistas ou grupo controlador, a base acionária da Companhia manteve alta concentração de acionistas pessoas físicas, sendo composta em 31 de dezembro de 2016 por 77,5% de pessoas físicas, 7,3% de investidores estrangeiros e 15,2% de pessoas jurídicas, clubes, fundos de investimentos e fundações. Em dezembro de 2016, apenas três acionistas detinham mais de 5% de participação, totalizando 33,4% do total de ações, e a Diretoria da Companhia detinha 0,7% das ações.

A base acionária finalizou o ano de 2016 com 10.721 acionistas, ou seja, uma redução de 2,8% em relação ao número de acionistas registrados em 2015. O free float da Companhia encerrou o ano de 2016 em 85,2%, excluindo as ações em tesouraria e detidas pela Administração, conforme metodologia do Regulamento do Novo Mercado.

Em 31 de dezembro de 2016, a ação da Eternit encerrou cotada a R$ 1,32/ação, sendo o valor de mercado da Companhia de R$ 236,3 milhões.

Remuneração aos Acionistas

Em 2016, os proventos pagos a título de juros sobre o capital próprio foram de R$ 7,9 milhões, referente aos resultados do quarto trimestre de 2015. Face aos resultados obtidos no ano de 2016, não houve distribuição de proventos.

O Estatuto Social da Eternit prevê um dividendo mínimo obrigatório de 25% sobre o lucro líquido do exercício, após as deduções legal e estatutária. Importante ressaltar que a política de dividendos da Companhia, conforme o Estatuto Social, permanece inalterada, entretanto, novas distribuições ocorrerão a partir da obtenção de resultados positivos.

(R$ milhões)

(%)